許多人在理財時會有一個想法:我只想要穩定領利息,但又不想要存定存、活存領一點點的利息,那美債就很適合有這想法的你!!

每一個投資人,在投資組合中一定要有部分債券,而本篇我將用簡單幾個概念讓你快速認識什麼是美債,美債優、缺點,讓你知道美債在我們投資組合中的必要性。

✅延伸閱讀:做投資之前必須有的觀念!

1.本篇美債以票面價值1000美元的美國政府發行的美國國債為例。

2.美債是直債、基金、美債ETF的通稱,都是不同的投資概念。

什麼是美債?

美債,是發行機構為了募集資金向投資人借錢,並與美債持有人約定一定時間支付利息,以白話來說就是發行機構向你簽了借條跟你借錢,而發行者向你允諾在一定時間會退回本金,期間也會固定給你利息。

舉例來說,平常我們與銀行貸款,假設約定7年還完40萬,年利息2%,以第一年來說我會需要多還8000元,以此類推…。多還的錢套用至美債就是付給我們的利息。

美債可以視為一種借據或債務。當你將資金借給銀行時,銀行會定期支付利息。同樣的道理帶入債市,美債是由不同發行機構向投資者借款,並承諾定期支付利息的一種投資工具。

投資美債有什麼風險?

做任何的投資,我們都要先想到風險,才來衡量獲利,儘管風險微乎其微,但若是遇到任誰也負擔不起。

美債雖然被大眾認為是全球最安全投資之一,但不代表美債並沒有任何的風險。投資美債主要風險有:

1.基準利率:

美債收益率跟美債價格成反比,若基準利率越低,美債的收益率就會下降(因為需求增加),此時美債票面價值就會漲起來。此舉是為了在動盪的環境下提高此檔美債對於投資者的吸引力,也就是美債因為基準利率的關係給的利息會變低,所以要用提高價格才能吸引投資人。

若此時美債因為需求增加漲到1100美元,但此時的年利率依然是3% 那當前收益率就是30÷1100=2.7%左右

但若此時美債因為需求減少而跌到900美元,年利率依然是3% 那當前收益率就是30÷1100=3.3%左右

通常每聯儲降息,基準利率越低時,大家就會把錢從銀行領出來拿去投資,而美債就是一個穩定的投資標的(穩定又比銀行利息高),所以大家就會想要投資美債,需求增加時,債價就會上漲。

白話來說,可以在美聯儲降息前購入美債,這樣降息美債的價格就會上漲(資本利得玩價差)。但若市場已經預期美聯儲可能降息,並已經充分反映在美債價格上面(上漲),那美聯儲公佈基準利率調降(降息)時,實際美債價格可能不會明顯上漲,甚至下跌,因為市場已經提前反應了降息預期,對於市場來說沒有更多的意外,美債價格就不會有太大的漲幅,也就是所謂的利好出盡(如113年9月19日這天公佈降息2%,但長期美債價格卻下跌)。

但反之,若是通膨,基準利率調升(升息),此時債價會大幅下跌,那就會是一個大風險,可能賺了固定利息,但是大幅賠了價差。所以把此風險放在第一順位!

2.通貨膨脹風險:

美債給的利息可能無法跟上通貨膨脹。但就目前市場來說,只要你是挑選美債(也就是TIPS,通貨膨脹保值債券),基本上就可以解決這個問題。

3.流動性:

美債流動性很強,通常不會有買不進、賣不出去的問題,但在極端情況下,流動性會降低,這是必然現象,但以目前我實際買賣過的美債來說,還沒有遇過流動性不佳的問題。

4.信用風險:

投資美債最重要的一個風險!但為什麼放在最後?

因為歷史上來說美國政府並沒有出現真正的違約,白話來說就是沒有付不出利息的時候。

但若是在投資其他美債(如市政債、公司債),一定要先把風險擺在第一,因為都會有信用(違約支付利息)的問題。

如果付不出利息,那美債價格會大幅下跌,可能會出現把投資人持有的美債低價收購(對投資人來說就是低價賤賣)。要特別注意信用風險的問題。

美債種類有哪些?

美債以發行主體做分類,可分為國債(國家發行的債券)、市政債(地方政府發行的債券)和公司債(公司發行的債券)。

這邊用表格帶你認識國債、市政債、公司債差別:

| 特性 | 國債 | 市政債 | 公司債 |

|---|---|---|---|

| 發行者 | 中央政府 | 地方政府 | 公司 |

| 目的 | 金援中央支出 | 地方建設、公共項目等等 | 公司利用 |

| 風險 | 低 | 中 | 高 |

| 收益(債息) | 較少 | 中間 | 較多 |

| 流動性 | 高 | 中等 | 變化很大 |

| 適合投資者 | 保守及穩定收入的投資者 | 穩定收益目減少債息稅額的投資者 | 承擔高風險高報酬的投資者 |

| 違約風險 | 小 | 中 | 大 |

| 市場規模 | 大 | 小 | 小至大都有 |

綜上觀察,我們發現以下特點:

風險:公司債>市政債>國債

債息:公司債>市政債>國債

穩定性:國債>市政債>公司債

其實回到投資的基本概念,高風險就高報酬,在債券市場亦然。

舉例來說,公司營運上,若出現對於公司不利的消息,都將使公司陷入恐慌進而影響公司股價,此時投資人紛紛套利變現,會使公司營運上出現困難,至此,公司為了穩住現金流,往往會透過高利息吸引投資人買入債券,這也是公司債利息相較高的原因。

我覺得上述3種美債種類我都很喜歡,也都有投資過(包含直接投資、美債基金、美債ETF,直接投資目前只有第一證券Firstrade及IB盈透證券有提供這服務)。

1.直接投資、美債基金、美債ETF都是不同的投資策略。一定要特別區分。

2.國債=直債=美國政府直接發行的債券。

宇宇認為如果你想要穩定利息且不想要擔心任何風險,那就選擇國債;如果想要高一點的利息,但風險在可控範圍,那就選擇市政債;如果你想要高利息,且相信公司營運狀況皆符合你的預期,那就選擇公司債。

順帶一提,市政債目前台灣沒有。

為什麼要投資美債?

先想一個問題,美國在金融市場的地位容易被撼動嗎?

答案:不容易。

美國可說是經濟霸主,美元大大的抑制其他貨幣的存在,甚至世界各國皆有想要抵制「美元」這貨幣,也就是想要去美元化。

✅新聞連結:去美元化?

那既然我們知道美國很厲害,美國倒閉的風險趨近於0,也就代表美國發行的美債幾乎不會有違約的問題出現。那我們投資幾乎沒有風險美債,會不會就是最好的投資呢?

再者,美債提供的固定利息穩定,又保證美債到期歸還本金,會不會是個不錯的選擇呢?

美債基本結構有哪些?

這是美國政府發行的債券,看我紅色框框起來的部分,這些就是認識美債的基本結構且重點關注層面,下面一一帶你認識:

- UST-GOVT:代表發行方,此債券是美國政府發行。

- 息票:2,代表這張債券的票面利率為 2%。

這個利息是用票面價值算的,也就是說不管花多少錢買,一年必定都要給你票面價值(1000美元)的票面利率(2%),也就是1000*0.02=20 美元的利息 。先看到支付頻率,他是半年支付1次,所以每半年你都會收到20/2=10美元,加起來1年20美元。(這不是總債券總收益)。

- Aug15‘51:代表此檔債券是2051年8月15日到期(月/日/年),這時政府若沒有倒閉或破產,不論你是以何種價格買入,到期皆需將票面價值1000美元還給你。

以此張目前票面價值597.8672美元為例,我只要等到2051年8月15日,我將以1000美元贖回此檔債券。也就是說票面價值我賺到1000-597.8672=402.1328美元。(這不是總債券總收益)。

- 912810SZ2:此為債券編號,代表他的身分證,可以輸入編號找到這檔債券。詳如下圖所示:

- AAA:此為信用評等,代表信用狀況良好。

全球有三大評等公司分別為標準普爾、 穆迪跟惠譽, 這三家機構會對國家、 銀行、 券商、基金、債券及上市公司進行信用評級。,藉此評估信用狀況或還債能力。其中3個A在三家公司都屬於安全性非常高的投資公司。

- 59.78672:代表現在美債的價格,也就是目前市場價值,要乘以10才是我們的買入價格(即597.8672美元)。

在美債市場中,美債的價格通常以 「面值的百分比」 來表示,而不是直接顯示債券的實際價格。因此,如果你看到面值1000,債券的價格是「59.78672」,這代表的是債券面值的 59.78672%。換句話說,你要購買這檔美債需要花費597.8672美元。 - 4.600%:此為你持有這張債券到贖回,也就是到2051年8月15日,平均1年的報酬利率。

- 息票:2代表20美元,表示一年固定給的利息。。

- 面值:1000,代表到期後會退還你1000美元本金。。

- 債權發行方類型:國債(GOVT)。

- 支付頻率:半年付息一次(Semi-Annual)。

- 幣種:美元(USD),需注意匯率風險。

- 底層證券:US-T(United States Treasury),顯示發行者關係。

與股票不同,美債提供穩定的收益和本金保障,適合希望獲得穩定回報的投資者。若發行機構並沒有倒閉或破產,你將會固定獲得報酬。

美債收益率怎麼算?

一樣回到這張圖來看,我們看到右上角的買價(Bid Price)跟賣價(Ask Prive),也就是藍色跟紅色的差別。兩者價格皆有別於現在發行美債的價格,而且美債收益率也有落差。差別如下:

買價(Bid Price): 是所有買家願意支付這檔美債的最高價格,如果你想賣出美債,你會得到597.7343美元這個價格。

賣價(Ask Price) 是所有賣家願意接受這檔美債的最低價格,如果你想買入美債,你需要支付598美元這個價格。

那美債收益率究竟怎麼算呢?

首先我們知道美債收益來自於固定收益及資本利得:

- 固定收益:購買這檔美債定期支付的利息(也就是息票*10,以上圖例子,為20美金),這是債券持有者最常見的收益來源。

- 資本利得(價差):資本利得是指當你以低於面值的價格購買債券,然後在債券價格上升時出售債券而獲得的收益,也就是價差帶來的收益。

我們現在以現在買入美債來看,也就是右上角紅色(賣價)舉例,1年固定有20美金的收入,固定收益率就是年息票支付額除以當前美債價格,20/598約等於3.34%,也就是當前美債殖利率(Current Yield)大約是 3.34%

那為什麼紅色顯示美債收益率為4.597%呢?

如果你每年只有固定領息,那此檔美債殖利率(收益率)真的只有3.34%,但如果我們持有這檔美債到期,也就是把資本利得也算進去,那總體的到期美債收益率(Yield to Maturity)就會是4.597%。

美債當前殖利率=債息÷當前美債價格

美債到期收益率=(債息+美債價差)÷當前美債價格

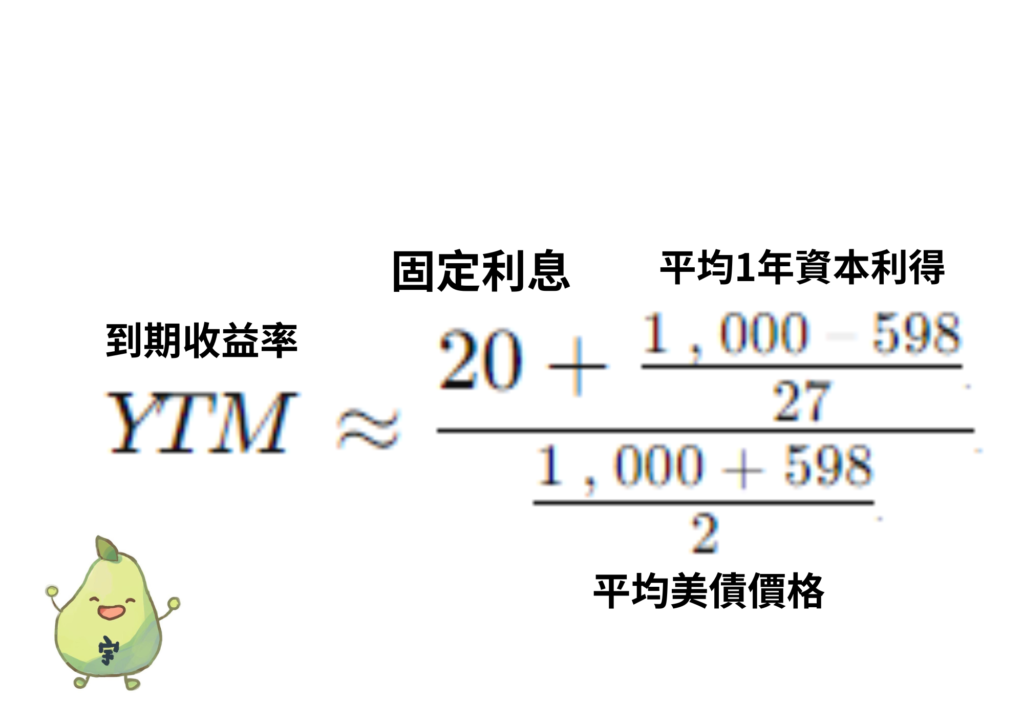

算法如下:

我們到期後可以拿到的資本利得為1000-598=402美元,還有大約27年到期,平均1年為14.9美元,加上固定利息1年20美元,1年平均共可以拿到34.9美元。

將34.9美元除以美債平均價格799美元,也就是將近4.36%,而圖中卻顯示4.597%究竟為何?

原因就是我們算的都是大約,他們證券商是用專業儀器算的,還會將一些宏觀因素考慮進去,所以才會有些許落差。數學算式如下:

美債到期收益率算式

為何是用平均價格來當分母:因為美債到期是趨近於1000美元,主要是為了反映債券價格在持有期間的變化。

台灣如何買美債?

複委託、追蹤美債的ETF或者是海外卷商都可以購買美債。但要注意,追蹤美債的ETF代表他追蹤很多直債,並不是直接購買直債的喔:

複委託:

透過本地券商代為執行國外市場的股票買賣,方便快捷,無需額外開設海外帳戶。缺點是手續費較高,匯率轉換也可能產生額外成本。

目前我用這個方式買最直觀的感覺,就是手續費超高,而且能夠購買的商品也只能很單一,如果想要靈活操作美股這可能需要先花很多錢在手續費上。

追蹤美債的ETF:

例如元大美債20年期ETF(00679B),就是一個標的,購買這檔ETF你也可以持有美債,但不是直債。

海外卷商:

宇宇也是使用此方式進行投資,目前有使用Firstrade及IB盈透證券進行美債交易。但是美國公債目前我只有透過IB盈透證券進行交易。

如果你還沒有IB盈透證券帳戶,開戶可以使用我的連結註冊,你入金就會送你IB盈透證券公司的股票!!

他們的差別如下所示:

| 項目 | 複委託 | 追蹤美債的ETF | 海外券商 |

| 操作方式 | 透過本地券商代購 | 透過買入ETF | 直接購買美債 |

| 是否需要開海外帳戶 | 否 | 否 | 是 |

| 手續費 | 超高 | 較低 | 較低 |

| 流動性 | 低 | 高 | 較高 |

| 稅務問題 | 台灣卷商管理 | ETF公司管理 | 海外稅務 (沒超過750萬台幣都沒差) |

| 是否有匯率風險 | 是 | 是 | 是 |

| 是否可以買入直債 | 是 | 否 | 是 |

觀察上述表格,買入美債方式很多,但畢竟投資是海外的標的,選擇海外卷商優勢相對會高一些。

✅延伸閱讀:IB盈透證券手機版教你買美債!

常見問題

Q:美債有鎖定利率嗎?

A:首先你要判斷是固定利率還是浮動利率,若是固定利率,通常顯示「固定利率債券」、「固定收益債券」、「票面利率5%」;若是浮動利率,通常顯示「浮動利率債券」、「變動利率債券」、「票面利率為LIBOR + X%」。

Q:買美債推薦直債還是美債ETF?

A:這邊很殘酷的告訴各位,美債ETF或基金都不適合我們!直債才是新手唯一推薦。

Q:升降息對於美債的影響大嗎?

A:會,通常基準利率(IB)不管股票還是美債都會受到影響。

Q:我要如何挑選好債券?

A:可以參考信用評級。